国内产量保持高位 煤价波动频率或增加

阅读提示:2022年,我国原煤产量达45亿吨,同比增加3.7亿吨,增幅为9.0%。在国内煤炭供应量保持高位的背景下,煤矿生产发生了哪些变化,2023年产量继续提升的空间还有多少,长协保供执行情况如何,长协煤如何影响市场格局?带着这些问题,近日中信期货能源转型与碳中和组实地调研走访了内蒙古鄂尔多斯、陕西神木和府谷地区、山西河曲和保德地区8家煤矿和1家发运站。

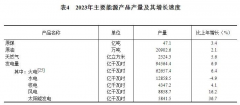

2022年核增后产量快速提升

2023年有望保持较高产量

近两年在国家增产保供措施下,产地煤矿产能核增较为普遍,且核增后快速达产。多数受调研煤矿表示,在2021年至2022年有1次到2次产能核增,2022年产能核增量在100万吨至700万吨不等,核增指标到位后,原煤产量释放较快。此外,有两家国有煤矿为新建煤矿,煤矿设备先进,因此没有补充核增。有一家国有煤矿在2021年产能核增100万吨时购买了置换指标,而2022年核增的100万吨并未考察置换指标是否到位,预计需要后续补上。

由于2022年保供任务要求提高、配套洗煤厂建设产能不足以及煤层变化等因素,在受调研煤矿中,原煤入洗率降低、电煤热值下降的情况较为普遍。一座露天矿的工作人员表示,该矿2020年原煤热值为4600大卡至4700大卡,目前热值降至4300大卡左右,降幅近7%。一座井工煤矿的工作人员表示,之前商品煤热值为5800大卡至5900大卡,2022年电煤热值约为5500大卡,降幅约为6%。但也有国有煤矿工作人员表示,企业的电煤热值基本没有变化。

调研中发现,投产时间较短的煤矿,开采条件较好、设备智能化程度较高,原煤完全成本较低。一些资源整合矿,因地质条件较差、开采年份已久,且主要生产配焦煤,完全成本较高,每吨超过400元。此外,2022年柴油价格上涨导致露天煤矿生产成本有一定提高。

在调研中发现,2023年煤矿新增产能减少,预计产量目标与年产能一致。多数受调研煤矿表示,2023年新增产能较少,预计年产量将与最新产能保持一致,除非煤价大幅下跌倒逼煤矿减产。一座露天矿的工作人员表示,由于2022年增产保供的要求使其生产节奏加快,近期出现排土用地紧张的情况,需要向主管部门协调用地。一座井工煤矿的工作人员表示,受煤层和井下条件限制,可能难以完成全年生产计划。整体看来,山西、陕西和内蒙古地区煤层资源优于其他省份,除个别矿因煤层煤质问题产量提升困难外,暂未发现有资源枯竭等严重阻碍产能释放的因素。

调研中发现,虽然煤矿2023年主观增产意愿不足,但也有煤矿表示,如有政策要求,仍有一定的提高产量的空间。

煤矿长协占比提升

交货普遍需要用户自提

2022年煤矿所承担煤电长协保供量占比均有提升,2023年将进一步提高。调研中发现,2022年受调研煤矿的长协量占产量的比重和实际执行量均较往年有显著提高。山西一座露天矿的工作人员表示,之前该矿未承担保供任务,但2022年煤矿产量几乎全用于长协保供。内蒙古一座井工煤矿的工作人员介绍,之前无保供任务,2022年近九成的产量用于保供。陕西一座民营煤矿的工作人员表示,之前无保供任务,2022年长协煤增至100万吨,但实际保供量偏低。

各家煤矿承担长协保供量占产量比例差异较大。受上级公司分配协调、煤质差异、交通情况等因素影响,各个煤矿长协任务量不一。山西一座煤矿主产气精煤,可用作配焦煤,因此在上级公司协调下,2022年保供电煤的数量较少。

在价格方面,调研煤矿均表示,保供按限价执行,煤矿对2023年长协价是否下调有一定担忧。在物流方面,长协煤兑现中“内部优先”特征明显。多家煤矿表示,长协保供煤炭优先供应本集团内部电厂、省(自治区)内电厂,其余外运给省(自治区)外用户。

目前,长协煤交货普遍需要用户自提,贸易商作用凸显。多数受调研煤矿表示,长协兑现交货需用户自提,煤矿基本不负责运输,由运销公司负责运输。少数煤矿靠近集运站且有沿海电厂长协,可安排上站发运至港口,在港口场地或平仓交货。实际执行中,电力用户直接与煤矿对接的操作难度和风险较大,有必要将贸易商纳入其中,以保障货物品质和解决资金兑付的问题。

2023年煤价波动幅度有限

但波动频率或增加

当前煤市行情仍处于弱需求和高库存主导的下行阶段中。春节之后,由于中下游库存偏高、长协保供效果较好,国内环渤海港口动力煤价格大幅下行,当前行情仍处于2022年11月开始的煤价下行阶段中。弱需求和高库存主导下,煤价整体承压向下,受阶段性刚需释放影响而小幅反弹。

短时高库存难以快速疏解,煤价上方承压,等待需求逐步修复。2月,我国多地天气偏暖,寒冷天气对日耗回升支撑有限,而需求仍处于逐步修复中,终端电厂以去库策略为主,采购需求难有大量释放。节后初期项目施工同比偏少,非电需求启动较晚,导致中下游高库存难以快速疏解,因而本周煤价企稳后缺乏大幅反弹基础。重点关注3月下游需求释放能否带动库存消化。

长期看,2023年煤价波幅有限,但波动频率或增加。预计2023年国内原煤生产至少将保持上年水平,但全年供需宽松格局下,高库存和价格下降将对煤矿生产形成一定负反馈,供应基本无忧,政策和需求是主要影响因素。

长协煤继续影响市场煤格局。预计2023年国内煤价波幅有限、趋势向下,但波动频率增加。2023年国内动力煤供需趋于宽松的形势下,现货价格的高点将受到库存的压制,长协价或将对市场煤价格起到下方支撑作用,全年价格中枢有望同比下移。此外,由于长协煤数量及占比进一步提高,预计2023年国内动力煤现货价格走势将更为复杂。在电企对市场采购需求下降与市场煤供应收紧的双重影响下,非电需求对市场煤的话语权将增强。建材水泥、钢铁及化工等行业的生产与电煤夏冬旺季错峰出现,此类季节性和结构性的需求对现货煤价的影响权重将放大,将带来更多阶段性的行情。

频道精选:

- 24年03月04日

- 24年03月04日

- 24年03月04日

- 24年03月01日

- 24年03月01日